1。银行分类

从金融功能或业务来看,银行大致可分为两类:商业银行与投资银行。商业银行从事存、放款业务;投资银行从事资本(证券)市场业务。

在30年代之前,美国银行是商业、投资业务混业并存。但在30年代大萧条早期,随着9000家银行倒闭,政府认为混业并存是导致经济危机的主要原因。1933的银行法案(通常又被称为Glass-Steagall法案)规定两项业务必须分拆。比较有代表性的是摩根银行被分为两家:从事商业银行业务的摩根大通和从事投资银行业务的摩根士坦利。但随着经济恢复,银行与监管机构认为1933的银行法案再无必要。1999年,克林顿总统批准了GLB法案,而这项法案的通过后来也遭到批评,被认为是造成2007-2008的金融风暴的原因之一。在后危机时期,美国将再次分解银行的两类业务也不是没有可能。但在另一方面,不是所有美国的银行都是混业经营。特别是中小商业银行大多部从事投资银行业务。

在改革开放前,中国银行业务类型主要为商业银行。1995年通过商业银行法。2003年通过商业银行法修改案。目前,国内商业银行不得从事从事信托投资、政府债券以外的证券和非银行金融业务。

2。商业银行收入来源

商业银行收入来源分为利差收入和非利差收入。

传统商业银行收入主要来自利差。美国商业银行业有个笑话,叫3-6-3法则:商业银行给存款人3%的利率,将钱以6%的利率贷出去,3点钟离开公司去打高尔夫球。虽然说这是个笑话,但反映了商业银行在从事存、放款业务中获得了丰厚利润。

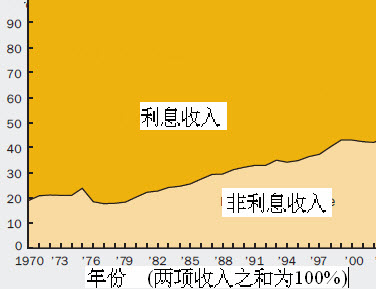

然而,利差收入在美国商业银行中的比重逐步减少。图1显示从70年代开始,利差收入已经从80%降低到90年代的70%。在GLB法案通过时,利差收入仅为商业银行营运收入的60%。与此同时,非利差收入逐步增加。而在中国,利差收入在银行收入中比重很高。

图1.

图2对比了2011年头三个季度,中国一些银行与美国FDIC所管辖的7436家商业银行非利息净收入占营运收入的百分比。除了中行外,其它银行的该数据比重远远小于美国商业银行的平均数。换句话说,中国银行净收入主要还是依赖于有垄断性质的利差。

图2.

美国( 亿美元)

利息净收入

非利息净收入

非利息净收入占营运收入%

中行

1673

780

工行

2671

783

民生

467

135

农行

2234

548

交行

792

150

中信银行

470

85

3160

1755.47