【本文部分节选发表在《中国金融》2019年9月】

房地产行业是我国经济发展的一个重要支柱行业。近年来,呼吁REIT在我国落地的声音此起彼伏,但进展缓慢。而在全球发达国家,特别是美国,REIT已经成为房地产行业的一个主要组织模式。本文通过对房地产发展的三阶段论的分析指出当前REIT在我国未能落地的主要原因。文章第一部分简述了房地产发展三阶段论的特征以及我国房地产发展的阶段,第二部分就REIT特征进行了分析,第三部分就REIT未能落地的深层原因进行了探讨并总结。我们认为市场对REIT的理解主要是基于企业处于第一阶段(开发)的思维,将REIT不正确地定位于融资工具,还并不具备第三阶段对REIT金融属性的理解。转换思维,进行企业战略转型是我国房地产行业在新形势下迫切需要考虑的问题。

一、房地产发展的三阶段论及我国目前所处阶段

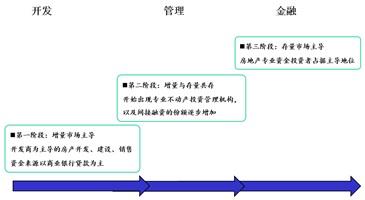

全球房地产发展大致经过三个阶段[2](图1):

1. 房产交易以增量为主的第一阶段。在该阶段中企业的发展基于具体房地产项目的开发销售,依赖的是高周转和低融资成本。企业服务同质化程度较高;

2. 房产交易增量与存量并举的第二阶段。该阶段中物业运营管理的专业机构逐步增加;同时企业融资工具呈现多元化,包括间接融资(如银行贷款)与直接融资(如企业债、资产证券化);

3. 房产交易以存量为主的第三阶段。该阶段中房地产专业资金投资者占据主导地位。专业资金投资者有具体的投资策略,在市场上所募集的资金有选择性地在市场中获取、交易项目。

这三个阶段的特征又可以简单归纳为开发、管理、金融三阶段。即第一阶段依赖的是开发能力,第二阶段依赖的是管理能力,第三阶段依赖的是金融能力。

图1.房地产行业发展的三个阶段

我国房地产行业中,绝大部分企业的性质还是开发商。他们对工程开发管理更为熟悉,但并不一定具有物业的运营管理能力。虽然当前市场中已有部分物业公司的存在,但大部分物业公司还仅仅是物业开发的配套机构,所提供的服务功能相对单一。以美国地产企业铁狮门(Tishman Speyer)为对比,其运营管理除了基础物业管理外,还包括租赁服务、建设施工管理、物业更新管理、物业并购管理、资产处置管理、投资管理,等众多服务内容。双方运营管理范围差异可见巨大。不但如此,我国大部分房地产企业的组织构成中,项目部最为庞大,人员比重一般都要超过65%。显然,这是因为这些企业是以项目开发为中心,在圈地、立项、融资、盖楼、售楼、再圈地的循环中发展。铁狮门的员工构成中,财务金融占比近50%。

我国地产开发商在项目开发中的确存在多种资金筹集手段。比如,银行贷款、信托贷款、夹层融资、委托贷款、公司债、短融、资产回租、权益融资、资产证券化,等30多种方式。但我国房地产行业并不具有运用金融的能力。这是因为目前各房地产企业采用某种特定金融工具的主要原因和目的还是为特定的物业项目的开发服务。该特定金融手段的运用基于的是当前企业负债状况和市场融资环境。一般来说,决策是以成本的高低为主要标准。金融工具的使用既不具有企业长期发展的规划目的,也不具有特定的金融投资的策略考量;还仍然是被动的项目管理工具,而不是主动的资金管理工具。因此,仅具有第一阶段(开发)的特征而没有第三阶段(金融)的实质。

不但如此,第三阶段的成功依赖于成熟的第二阶段,即金融的运用是基于成熟的物业运营管理能力。由此,我国房地产行业也不具有从第一阶段(开发)直接跨越第二阶段(运营管理)而进入第三阶段(金融)的所谓“弯道超车”的可能。在下文中,我们具体阐述原因。

二、REIT

与中国房地产企业的构成不同,如果以企业数为基准,超过60%的美国房地产企业是以REIT的形式存在。自2005年商务部提出“开放国内REIT融资渠道”的建议以来,呼吁REIT在我国落地的声音此起彼伏。但进展缓慢。

严格来说,REIT是在特定法律下,在市场上以发行所有权凭证(如股票)或受益凭证(如信托份额,基金份额)方式募集资金,并将资金投资于不动产及相关领域(如购置物业资产并运营),后将所获得的投资收益按法律要求分配给投资者的一种特定的社会组织或行为。

在这个冗长的定义中,它强调了法律基础的重要性。同时,它强调了向投资者强制进行收益分配(红利)的必要性。至于REIT的存在形式到底是社会组织(如具有法人资质的企业),还是行为(如,不具有法人资质的信托)则由所在国的法律决定。比如,在美国,绝大部分REIT是以公司的形式存在。[3]然而与一般公司不同,REIT每个季度都必须向投资者(股东)分配不低于90%的应纳税收入,但也同时可以享受国家所给与的税收减免政策。事实上,美国REIT每年缴纳的实际平均税率不足3.5%,远远低于一般企业的平均税率。这也是为什么一些从事不动产行业的企业愿意将公司资质从一般企业(如C-Corporation)转化为REIT。[4]特朗普的税改也为REIT提供了进一步的税务优惠,有利REIT发展。

REIT于1960年产生于美国,至今已经在40多个国家通过立法而存在。但从各国REIT立法时点的宏观经济环境来看,大部分国家当时处于经济危机或经济发展低迷、减速状态。[5] 为数不多的特例仅有保加利亚(2004年)、阿联酋(2006年)、越南(2015年);这三个国家当时GDP均超过6%。同时,大部分国家的REIT立法时点是在不动产行业低迷或下跌周期。由于企业一般是顺经济周期运营,即在经济扩张期扩大企业生产,在经济下滑期收紧生产,因此当一国经济处于危机或发展低迷、减速状态时,投资于不动产行业的资金开始减少。同时,由于不动产行业一般都是一国经济的支柱行业,因此,REIT的立法有助于吸引个人投资者的资金并达到稳定不动产市场的目的。事实上,以美国1960年国会通过REIT的相关立法为例,其目的之一就是打开众多零散私有资金进入商业地产市场的渠道,丰富不动产资金来源。[6]

REIT是不动产行业一项重要的金融创新。它与公募基金具有一定相似性,即它们都是通过汇聚个人投资者的零散资金投资于个人投资人原本无法涉及的项目。因此,REIT具有极强的金融属性。事实上,美国证券交易委员会(SEC)在行业分类中就将REIT与银行、券商归为一个大类(Code H)。[7]

金融由于其业务的特殊性,是面临强监管的行业。REIT的存在发展同样必须基于一定的基础。首先,是立法;第二是税收政策;第三是收益能力。目前市场上呼吁REIT出台,实质上是呼吁相关立法的设立。而在我国尚无REIT法案。也就是说,REIT在我国还不是一个合法存在的业态。而缺乏法律名分,则显然无法得到相关的税收优惠政策。因此,在我国当前实践中,“REIT”都是与其他合法的金融产品形态,如资产证券化,公募基金,而挂钩,并不是严格意义上的REIT。

文章第一部分强调了房地产发展的第三阶段对第二阶段的依赖性。由于REIT聚集了个人投资人的零散资金并按法律要求就投资收益强行进行分配,因此,REIT对收益有较高要求。不动产项目的投资收益能力是REIT发展的重要基石之一。对于持有物业并通过运营获得利润的不动产企业来说,物业的运营管理能力自然是获得高收益的关键。根据亚太房地产协会,自2001年以来,亚太REITs的平均年化红利为6.2%。因此,即便REIT在我国的立法和税收政策问题得以解决,在当前的高房价情形下,以运营我国物业为基础的REIT能否达到如此之高的红利收益是一个挑战。

三、有碍我国REIT落地的深层次原因

虽然说REIT立法还没有实现,但各部委对REIT的推动仍在进行。商务部、证监会、发改委、住建部、人民银行等各种政策支持文件不断出台。市场对REIT的期盼仍然炽热。然而REIT无法落地存在深层次的原因。

首先,在思维层面,对REIT的理解仍然有失准确。REIT被广泛地认为是融资工具,是解决房地产企业或者项目资金来源的工具。对REIT的理解仍然定位于为特定项目而进行的融资,是被动的资金管理。换一句话说,对REIT的理解是基于企业处于第一阶段的思维,并不具备第三阶段对金融理解的基础。事实上,不论是长租公寓还是基础设施,很多情况下,之所以REIT被提到,就是因为这些项目的收益率无法达到投资人预期的目标,无法在市场通过当前常见的金融工具获得足够的开发资金,REIT被谈及还只是一个资金解决方案而已。在市场化的环境中,投资人也有自身的投资预期,在项目无法达到预期收益的情形下,当然也不会有充分动力投资REIT。由此,一个充满创新的金融工具无法被有效使用。同时,如第一部分所述,仍然处在第一阶段的开发商企业也不可能在不具备第二阶段能力的基础上进入第三阶段用金融思维思考企业发展问题。如何转换思维,进行企业战略转型是关键。而这也正是我国不动产企业在新形势下迫切需要考虑的问题。

基于上面思维缺陷的基础上,呼吁REIT出台的机构有限。由于REIT被理解为融资工具,因此开发商、券商对其期待较高。但事实上,REIT作为一个特定资产运营管理模式,面临诸多法律限制。以美国为例,REIT被限制对物业的倒买倒卖或炒作。政府设立REIT的目的非常明确,REIT是用来扶持国民经济中房地产行业长期稳定发展的,而不是成为特定企业炒作不动产,牟利的工具。同时,美国国税法还明确限制了REIT每年可以出售的物业数量,设定了分红的规则,等。[8]这些对规范REIT,保护投资人利益有着重要的意义,也是保证REIT长期稳定发展的基础。而这些要求,在我国对REIT的呼吁上还鲜有讨论和关注。这从另一个角度体现了对REIT的单方面、不全面的理解。从海外REIT的实践来看,REIT是一个对零散投资人非常有益的投资工具。它不但丰富了个人投资者的可投资金融产品的范围,而且由于REIT与其他金融产品的相关性较弱,有助于提升投资人的收益并降低风险。因此,转换思维,团结投资人呼吁拥抱REIT是不可忽略的关键。

REIT虽然是一个极好的金融工具,从上文分析中,其在我国的真正落地还有待时日。2015年,中国证监会曾经批准发行鹏华前海万科REITs,为REIT在我国的实践做出了有益尝试。同期由于我国房地产市场发展的优良环境,该基金所投万科物业价值不断上涨,为基金投资人带来了不错的收益。但结合本文第二部分的分析,应该看到该公募基金作为试点在许多方面还不等同于严格意义上的REIT。中国REIT之路该如何前行,是创造有中国特色的“REIT”体系(如类REIT)还是采纳海外的标准模式;是尽快立法推动还是等市场瓜熟蒂落,都值得思考。然而不论如何,缺乏对投资人保护、违背金融常识的产品设计、跨越正确思维表面上看起来是“创新”,将是难以腾飞和健康持续发展的。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号